※こちらの記事の内容を動画でご覧になりたい場合はこちらから約14分でご覧になれます。

本ブログ記事には動画内容にさらに加筆や修正を加えております。

この記事のもくじ

働きすぎると扶養に入れなくなると聞いたことあるけれど…

パートやアルバイトで働いている方なら扶養に入れる収入のラインというのは気になるところですよね。この質問、すごくよく聞かれます!

私自身、いまは会社をやっていますが、過去は扶養に入っていたこともあるので、実体験として社会保険の切替の手続きと言うのを何度か経験しました。

ボーダーラインを超えると、去年より今年はたくさん稼いだはずなのに、去年よりも手取りが少なくなった!ということが起きることがありますので、注意してみてみましょう!

この記事では下記の方向けにお伝えしていきます。

- 自分自身が扶養に入っていてパートやアルバイトで働いている

または

- 扶養に入っているパートやアルバイトで働いている配偶者がいる

説明しやすいように、この記事では全体を通して会社員の夫と夫の扶養に入っているパートで働く妻で説明します。

※妻が会社員で夫がパートやアルバイトで働いていたとしても同様です。

記事の最後に、扶養に入る上で勘違いしないための大事な注意点を説明するので、最後までみてくださいね。

扶養の2つの意味

まず、扶養と一言に言っても、使われる場面が2つあり意味が異なってくるので整理しておきましょう。

税金上の扶養

税金上の扶養は、所得税と住民税に関わるお話しです。

税金上の扶養のお話しで関連してくるキーワードは100万、103万、150万、201万、配偶者控除、配偶者特別控除です。

社会保険上の扶養

社会保険上の扶養は、年金保険料や医療保険料を自分で払うかどうかに関わるお話しです。

社会保険上のお話しで関連してくるキーワードは106万、130万です。

税金上の扶養

それでは税金面の話からいきます。

①100万の壁

妻の収入が100万円以下なら住民税を払う必要がありません。

100万円を超えると妻は住民税を払うことになります。

ただし、住民税の内訳には収入に応じて払う所得割というものと、収入に関係なく定額でかかる均等割という2種類のものがあります。

収入が100万円以下でもお住まいの市区町村によっては、この均等割がかかる場合があります。

均等割の金額は東京都であれば年間で5,000円※です。この金額は市区町村によって異なりますが、おおむね5,000円前後の地域が多いです。高いと言われている横浜市でも6,200円※ですので、市区町村による差は1,000円前後です。

※東京都、横浜市の均等割の金額はいずれも2022年1月現在

住民税の所得割は、原則はどこの市区町村でも一律10%で計算しています。これが標準的な税率とされているのですが、条例によって市区町村が独自に税率を定めることも認められています。例えば先ほどの横浜市では10.025%、安いと言われる名古屋市では9.7%となっています。

②103万の壁

妻の収入が103万円を超えると、妻は住民税だけでなく、所得税も払うことになります。

また、妻の収入が103万円以下なら夫は配偶者控除を使えます。

配偶者控除についてはのちほど説明します。

③150万の壁・④201万円の壁

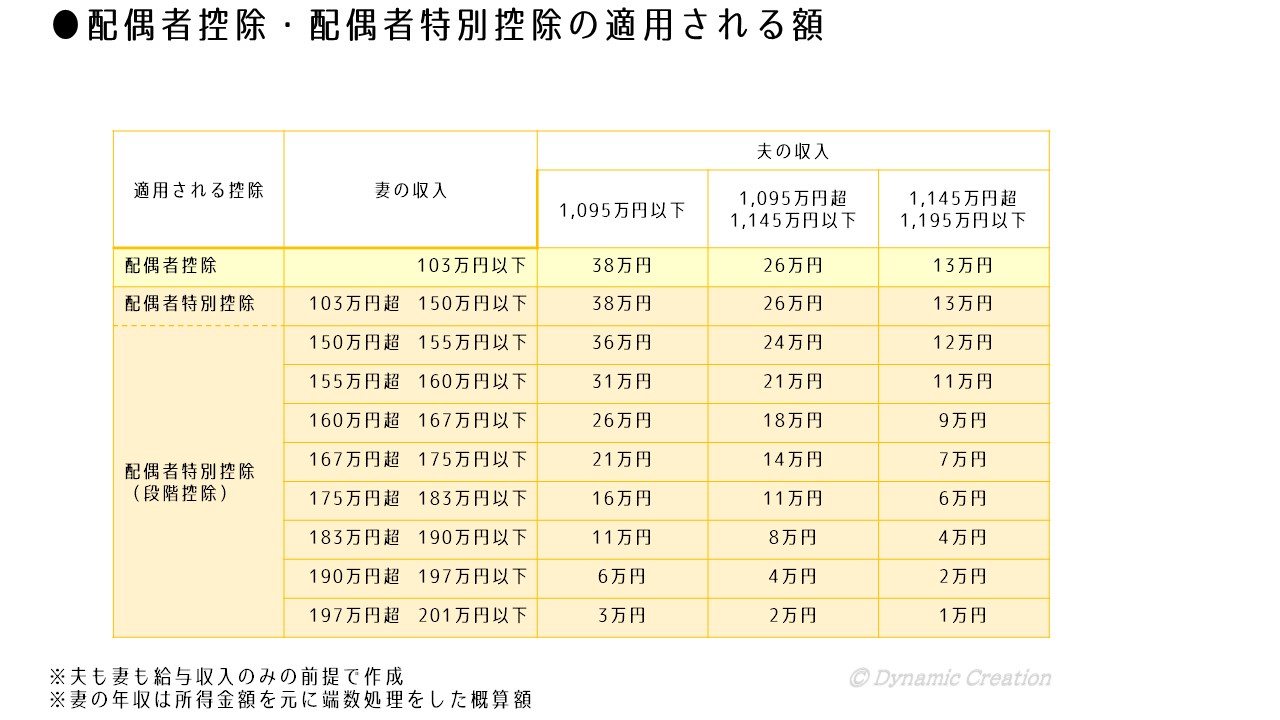

妻の収入が150万円を超えると、夫が使える控除が配偶者控除から配偶者特別控除に変わり、控除できる金額が変わります。

配偶者特別控除は控除できる金額が妻の収入によって変わります。妻の収入が少ないと夫から控除できる金額が大きく、妻の収入が多いと夫から控除できる金額は少なくなります。

その控除できる金額が満額から少なくなり始めるラインというのが妻の収入150万円というラインになります。そして最終的に夫から控除できる金額が0円になるよと言うのが、妻の収入が201万円になります。これが4つ目のボーダーライン、201万円の壁です。

配偶者控除、配偶者特別控除についての注意点

配偶者控除、配偶者特別控除というのはざっくり説明すると、税金を計算するときに収入から経費のように引き算することができて、税金を減らしてくれるものです。

源泉徴収票や確定申告で所得控除という言葉を見たことがあると思うのですが、所得控除のなかの1つになります。関連記事として源泉徴収票の見方でも所得控除について説明しているので良かったらこちらからご覧ください。

この配偶者控除、配偶者特別控除の控除できる金額の大きさの違いに影響するのが妻の収入150万、201万というラインでした。ただ、実は夫の年収が高いと使えなくなります。

夫の収入が会社員のお給料だけの場合、年収1,195万円を超えるとそもそも配偶者控除も配偶者特別控除も使えません。

下記の図のように、配偶者控除と配偶者特別控除の金額は妻の収入によっても使える使えないがあるんですが、夫の収入によっても控除できる金額に段階があるので、旦那さんの収入が高めの方は知っておいていただければと思います。

社会保険上の扶養

次は、社会保険上の扶養の話に移ります。

多くの人が気にされるのはこちらのお話しですね。

なぜなら扶養に入っているか入っていないかで手取りに大きく影響するのは社会保険上の扶養の話だからです。

まず、社会保険上の意味で妻が夫の扶養に入るというのはどういうことか、確認しておきます。

自分で保険料を払うことなく、

- 国民年金に加入できる

- 夫が入っている健康保険組合から保険証を発行してもらって病院にかかることができる

ということになります。

つまり、年金保険と医療保険に関わってきます。

⑤130万の壁

それでは社会保険上の扶養の1つ目のボーダーラインを見てみましょう。

妻の収入が130万円未満なら妻は夫の扶養に入れます。

130万円以上になると、夫の扶養から外れます。

扶養から外れた場合はどうなるか?

2パターンがあります。

パート先の社会保険に加入して、自分で厚生年金保険料と健康保険料を給与から天引きされて払うことになります。

もしくは自分で国民年金保険と国民健康保険に加入して、保険料を払うということになります。

⑥106万の壁

社会保険上の扶養に外れるかどうかは、原則いまお伝えした130万円というラインだと思っていただいていいのですが、実は、130万円より収入が少なくても扶養から外れて、社会保険に加入する、つまり厚生年金保険料と健康保険料を自分で払うようになるという場合があります。

それがどんな場合かというと、次の5つの条件にすべて合致する場合です。

- 週の所定労働時間が20時間以上

- 月額賃金が8.8万円以上

- 雇用期間の見込みが1年以上

- 学生でない

- 従業員数が501人以上

こちら、実は俗に年収106万の壁と言われるものです。

ただし、いまこの条件の中には1年間の収入が106万円という条件はどこにも書いていません。

実は月に8.8万円というのを1年に換算すると約106万円になります。

なので、通称106万の壁と言われていますが、106万円と言う基準はなく、実際の条件はいまの5項目すべてに合致するかどうかになります。

ポイントはパートやアルバイト先との契約が月額8万8,000円以上であるかどうかということです。

こちらは後述します。

2022年10月の改正

実は2022年10月からはいまお伝えした条件が一部、変更になります。

- 週の所定労働時間が20時間以上

- 月額賃金が8.8万円以上

- 雇用期間の見込みが1年以上

→2か月以上 - 学生でない

- 従業員数が501人以上

→101人以上

雇用期間の見込みが1年以上から2か月超に短縮になり、従業員数501人以上から101人以上に引きさげられます。

そしてさらに、2024年10月には再度条件の変更があります。

2024年10月の改正

- 週の所定労働時間が20時間以上

- 月額賃金が8.8万円以上

- 雇用期間の見込みが2か月以上のまま

- 学生でない

- 従業員数が101人以上

→51人以上

雇用期間の見込みは2か月超のまま、従業員数は101人以上から51人以上に引き下げられます。

つまり、扶養を外れる対象の人が順次拡大していくということになります。

この”106万の壁”に関しては詳しく別記事を書きました。

こちらもご参考にされてください。

扶養を外れて社会保険に加入するメリット

扶養を外れて社会保険に加入することになると、給料から社会保険料が引かれて手取りが少なくなるので嫌だという人も多く耳にします。しかし、社会保険に加入することはメリットもあります。

- 厚生年金に加入するので、年金が2階建てになり手厚くなる

これは老後にもらう老齢年金だけでなく、障害状態に該当した場合の障害年金、自分が亡くなった場合に遺族が受け取れる遺族年金も同様に2階建てになります。 - 健康保険に加入するので、傷病手当金、出産手当金が出るようになる

傷病手当金はケガや病気で働けなくなったときにお給料の3分の2程度が受け取れる手当のことであり、出産手当金は産休中にお給料の3分の2程度が受け取れる手当のことです。

つまり、保障が充実することにつながります。

扶養の収入の範囲

さて、ここで大事な注意点があります。

さきほどから年収100万円、130万円など年収という表現でお伝えしていますが、実は税金と社会保険では年収の1年間の区切りと収入に含める範囲が異なるのです。

税金上の収入の考え方:100万、103万、150万、201万に関係する

まず税金上の収入から確認します。

税金上の収入に含まれる範囲は、通常の固定給はもちろん、残業代・ボーナス・家族手当などの手当ての類です。収入に含まれないものは交通費です。交通費は一定額までなら非課税だからです。

期間は1月~12月までの1年間を基準とします。

社会保険上の収入

次に社会保険上の収入について説明します。

ここまでで社会保険上の扶養のお話で出てきたラインというのは130万円と106万円でしたが、実はさらに130万円と106万円でも収入の考え方が異なります。

130万に含まれる収入の範囲と期間について

収入に含まれる範囲は、通常の固定給はもちろん・残業代・ボーナス・家族手当などの手当ての類、そしてこちらには交通費を含みます。

また、傷病手当金、出産手当金、雇用保険の失業給付をもらっています、という場合はこれらも収入に含めます。

つまり、社会保険上の収入は、税金上では非課税になっていたものも収入に含むことになり、範囲が広いです。

130万円の収入の期間はどこで見るかというと、原則はいまから先の1年間の収入見込みです。

例えばいままで専業主婦だったのですが、6月から月15万のパートで働き始めました。6月から12月までの年内で見たら収入は90万ですが、このあと1年ずっと働くとしたら130万を超えてきます。そうすると扶養から外れることになります。

と思われるかもしれません。

扶養に入れるかどうかを決めるのは、夫が加入している健康保険組合です。

なので、実は130万の収入の基準を健康保険組合ごとに個別に設けている場合があります。

生計維持の要件・2分の1基準

そして、扶養というのはそもそも養っているという意味ですよね。

なのでここでは夫が妻を養っているという実態が必要となります。

そこで妻は夫の年収の2分の1未満である必要があるという要件もあるんです。

ここは細かい話はいくらでもあります。

繰り返しになりますが、扶養に入れてあげるよーと決めるのは夫が入っている健康保険組合のルールです。

なので、130万円に関する扶養の要件に関しては健康保険組合に個別に確認しましょう!

”106万”の収入の範囲

106万の壁というのは、先ほどお伝えしたようにただしくは月額8万8,000円という基準でした。いまお伝えした130万の収入の範囲とはまた違います。

この8万8,000円にはボーナス・残業手当・通勤手当は含まれません。

つまり、勤務先との契約がいくらでの契約となっているか、ということなんです。

“106万の壁”に関して収入に何が含まれるかなどの詳しい内容はこちらの記事でも記載しました。

106万の壁については妻が自分の勤務先の社会保険に加入するかどうかという話であり、勤務先の従業員数と自身の労働条件によって決まるものなので、詳しくは勤務先と相談や不明点の確認をしてみてください。

まとめ

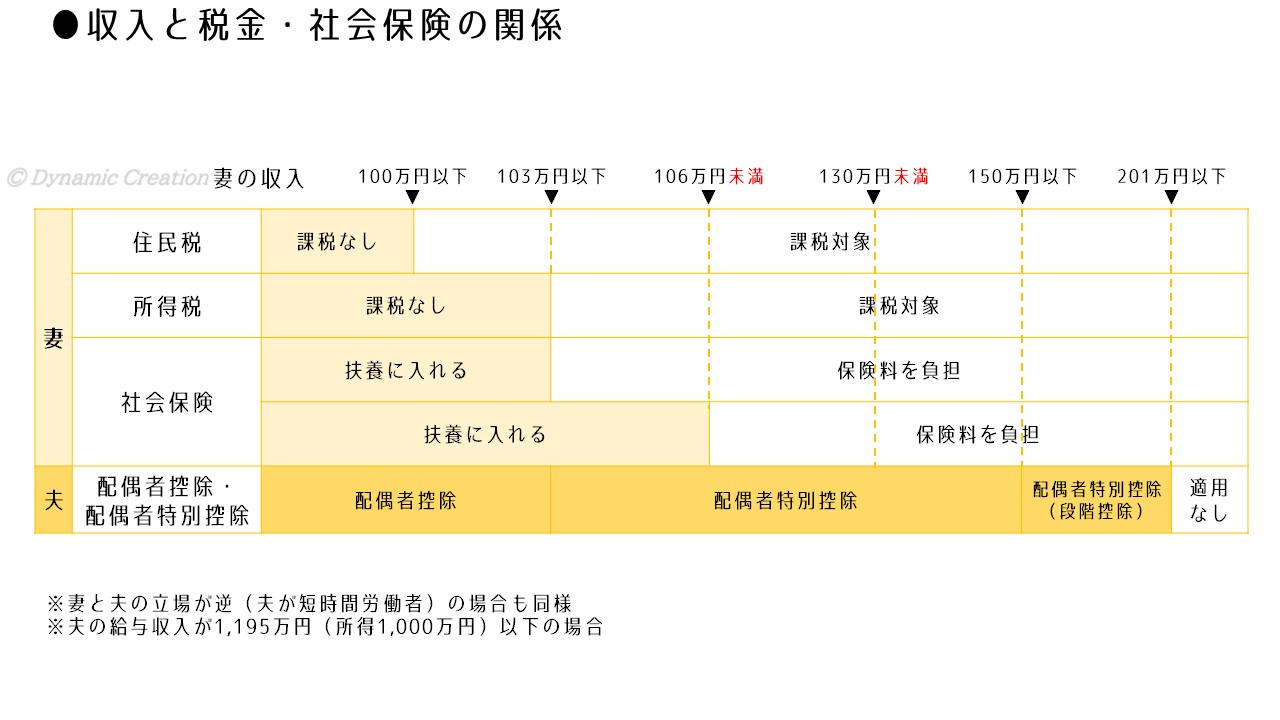

扶養には、税金上の扶養の意味と、社会保険上の扶養の意味の2つがあることをお伝えしました。

ここまでのお話しをまとめると以下のような図になります。

よく、結局いくらまで働くのが得なの?と聞かれます。

個人的には扶養のラインを気にせず突き抜けて稼ぐのがもっともお得だと思っています!笑

ただ、家庭の事情や環境などで働ける時間が限られている場合もありますよね。

収入が130万円を超えて扶養を外れることになっても社会保険に加入できるのであれば、この記事内でもお伝えしたように年金などの保障が充実するので、総合的に考えて悪くないのではと私は思います。

ただし、130万円を超えても勤務先が社保が完備されていないなどの理由で社会保険に加入できず、国民年金と国民健康保険に加入するような場合は、メリットが享受できないので130万円のラインで留めておくと言うのも1つの選択肢かもしれません。

お得な公式LINEのお知らせ

公式LINEを開設しております!

先日、TikTokライブで扶養に関するQ&Aライブを行いましたが、

・無料ライブ配信のお知らせ

・YouTubeをご覧いただいた方にプレゼントしている特典資料PDFのプレゼント

・セミナーのご案内

などお得なお知らせは公式LINEより配信しています。

TikTokアカウントも公式LINEからリンクで飛べます。

よろしければ、無料でご登録ください♪

130万の壁などのボーダーラインがあるというのは聞いたことあるのだけれど…。